2017年12月號 生活情報

2018年海外債券投資觀察重點

遠智證券 / 詹定成

邁入2017年尾聲,不少投資人已經開始展望來年的投資計劃,市場的議論焦點幾乎都放在全球流動性派對終曲響起!債券市場的長期牛市果真即將終結?投資人如何分散各大央行縮減貨幣支持、提高借款成本所引發的風險,進而獲取符合預期的收益?本期「財經網」將針對海外債券投資彙整觀察重點。

一、美國債券市場

1. 美國公債:受到聯準會縮表、短期利率逐步調高及川普減稅政策預期帶來赤字所影響,2018年中長期美國公債殖利率可能彈升20~30bps,美元公債殖利率曲線將趨於陡峭,建議投資人降低美國公債投資比重。

2. 美國投資級債券:隨著美國公債殖利率彈升,投資級債券績效表現預估將低於前幾年的水平,現有總經數據均顯示,明年美國經濟將持續溫和成長,加上投資級公司債違約率維持在歷史低檔,明年投資級債券信用利差縮減將有助於減緩公債殖利率彈升帶來的損失,建議非專業投資人(註2)維持美國投資級債券的投資比重。

3. 美國高收益債券:除了美國少數產業(如零售產業、能源探勘企業)將受到產業轉型或市場低迷的逆風影響,明年績效表現不如預期之外,美國明年的經濟可望持續成長,加上高收益債券違約率處於歷史低檔,建議專業投資人(註2)適度增加美國高收益債券的投資比重,預期2018年信用評等BB級、殖利率4%~5%的高收益債券表現將有不錯的收益。

二、歐元區債券市場

1. 歐元區國家公債:受到歐洲央行縮減量化寬鬆規模與歐元區經濟持續增長的影響,2018年德、法、荷等國的歐元公債表現可能不如市場預期,但葡萄牙、西班牙、義大利等國公債,受益於歐元區整體經濟持續改善的影響,價格表現將優於市場預期。

2. 歐元區投資級債券:預估歐洲央行將縮減量化寬鬆規模、德法公債殖利率亦將彈升,因此,歐元區投資級債券績效表現可能不如前幾年優異,但歐元區經濟持續復甦及投資級企業違約率持續走低,債券信用利差縮減將有助於減緩歐元公債殖利率彈升帶來的損失,建議投資人小幅降低歐元區投資級債券。

3. 歐元區高收益債券:受惠於歐元區國家經濟持續復甦及高收益債券違約率持續走低,建議專業投資人(註2)適度增加歐元區高收益債券投資比重,預期2018年信用評等BB級、殖利率3%~4%的高收益債券表現將有不錯的回報。

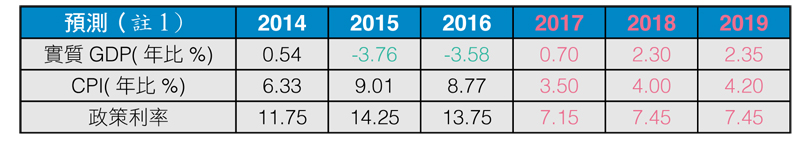

三、巴西債券市場

1. 巴西美元國際主權債:巴西政府已經在國際市場發行美元國際主權債,受惠於巴西國家經濟持續復甦、外匯儲備2017年8月底已超過3,800億美元,建議臺灣專業投資人(註2)不妨適度增加巴西美元國際主權債的投資比重。

2. 巴西美元高收益債券:明年在巴西政府加速推動民營化政策與社會福利制度的改革下,預計將提供當地企業更多的成長契機,有助於改善企業的獲利情況,同時加大企業海外發行債券的資金需求,建議臺灣專業投資人(註2)可適度增加巴西美元高收益債券的投資比重。

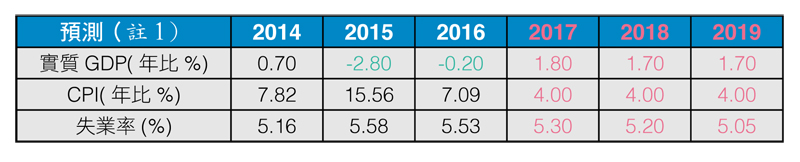

四、俄羅斯債券市場

1. 俄羅斯美元國際主權債:俄羅斯政府已經在國際市場發行多檔美元國際主權債,受惠於俄羅斯經濟轉為溫和成長、外匯儲備已在2017年9月底超過4,200億美元,建議臺灣專業投資人(註2)可以適度增加俄羅斯美元國際主權債的投資比重。

2. 俄羅斯美元高收益債券:由於商品行情推升企業獲利,有助於企業債券信用利差持續縮減,加上央行降息政策推升投資及消費,有利當地企業營收成長,增加俄羅斯企業的獲利數字,建議臺灣專業投資人(註2)不妨適度增加俄羅斯美元高收益債券的投資比重。

結論

海外債券向來是投資人資產配置的重要類別,雖然明年處在央行升息、收縮市場資金的經濟週期,但不代表債券投資必須退場或降低比重,2018年在歐美經濟持續成長帶動下,歐美高收益債券可望有優於公債或投資級債券指數的績效表現;新興市場債券方面,巴西和俄羅斯明年的經濟復甦明顯可以預期,投資巴俄二國的國際主權債及高收益債券,預估也將有優於市場預期的收益表現;建議投資人不妨依據自身能接受的匯率變動、信用風險、價格波動及流動性風險,設置符合預期收益的債券投資組合。

註釋

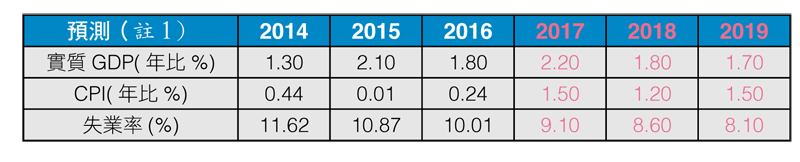

1. 上述總體經濟資料來源為彭博資訊,2014~2016年資料為歷史資料,2017~2019年歐元區、巴西及俄羅斯資料為彭博資訊彙整各家研究機構的經濟預測,2017~2019年美國資料為FOMC的經濟預測。

2. 委託人為非專業投資人者,得投資信用評等A-/A3(含)以上外國公司債或A/A2(含)以上外國政府債券。委託人為專業投資人者,得投資信用評等BB/Ba2(含)以上外國公司債及外國政府債券。#