2018年12月號 領航者的話

零售業的變革

遠東新世紀 / 楊雅森

面對競爭環境的改變及消費者行為、期待的改變,零售業者該如何調整腳步,迎向市場、再創榮景?以下與各位分享明年的經濟展望,並提供兩個零售業變革的個案予大家參考。

一、 前言

今年零售業在穩定中成長,特別是1~9月臺灣零售業表現亮眼,整體成長3.88%,主要動能來自幾股力量:一為便利商店,由於與消費者日常生活密切連結,加上多元化的營運模式,截至第三季,整體營業額較2017年同期成長6.7%。其次則是網路與電視購物,較去年同期成長5.94%。另外,餐飲業也成長4.95%,尤其飲料業,咖啡及手搖杯飲是主要的推進器。反觀百貨及量販業,雖然成長率分別有2.87%及3.77%,但成長幅度反而不如前幾個業態。

二、 全球經濟展望

2018年年初以來,美國、歐元區、英國、日本等發達經濟體的經濟情勢,從共同溫和回升,逐步再次分化。其中,美國經濟穩步向上,甚至微幅加速成長;英國、歐元區與日本的經濟則先後回落,目前仍在低位震盪。新興經濟體也不容樂觀,除了印度穩定上行外,泰國經濟高位回落,中國經濟亦溫和下行,墨西哥與巴西經濟增速仍處較低位置。就全球經濟而言,美國明顯一枝獨秀,印度表現相對較好,其他主要經濟體則面臨增長乏力的困境。

而在利率方面,美國自2015 年12 月試探性升息後,美聯儲開始常態化升息。英央行雖在2017年11月進行2008年金融危機後的首次升息,且在2018年8月再次升息,但仍屬試探性質,加上英國經濟復甦仍欠缺穩定性,距離常態化升息仍有一些距離。而歐、日央行雖然在年初準備討論貨幣政策正常化,但隨著歐、日經濟復甦逐漸停滯,央行也延後了貨幣政策正常化的步伐,目前基準利率仍維持在近年的最低水準;歐央行表態將考慮結束量化寬鬆,而日央行仍堅持量化寬鬆。至於臺灣,央行的利率政策仍維持穩定。

再者,金融危機後,全球資本多向新興經濟體集中,但自年初以來,美元指數與美股表現強勁,非美元貨幣整體表現較弱,全球資本有向美國等發達經濟體回流的趨勢。2018年年初,美國的稅改政策加速了資金回流的狀況,導致某些對外資依賴較強的新興市場國家出現劇烈的金融動盪,甚至爆發局部的金融危機。其中,阿根廷、土耳其、巴西、南非、俄羅斯、印度等國主權貨幣對美元的匯率至少下跌10%,尤其阿根廷比索兌美元年內跌幅逾50%,土耳其里拉兌美元年內跌幅亦超過40%。

此外,隨著全球原油庫存緊縮,2017年7月以來,布蘭特油價一度逼近80美元大關,近期油價走勢仍然撲朔,加上美國總統川普對伊朗制裁可能申請豁免,及美國主要產油區面臨輸油管短缺等問題,在在成為影響未來油價的不確定因素。而美中貿易戰升溫,恐危及全球經濟成長,對於原油與大宗物資等需求,以及全球物價走勢都將有所影響。IHS Markit全年通膨率預測值亦由2017年的2.7%,調升至3.0%,預期2019年將續升至3.1%。

綜上可知,2019年全球經濟將受到下列四個因素影響:美國貿易政策不確定風險、新興市場金融風險、中國大陸經濟金融風險,以及地緣政治風險。由於貿易爭端對中美及全球經濟的衝擊將在2019~2020年逐步發生,而伊朗的地緣政治問題可能帶來的衝擊也將在2019年展現,貿易爭端對全球供應鏈的擾亂、交易成本的提升及伊朗問題可能帶來的通脹壓力,很可能在2019~2020年期間形成共振,進而為全球經濟帶來困境。依據IHS預測,2018年全球經濟成長率約3.3%,為2012年以來新高。至於2019年,IHS Global Insight 對美國、歐元區、中國、日本、韓國及臺灣等地的經濟預測則相對悲觀。

三、 零售業的轉型與變革

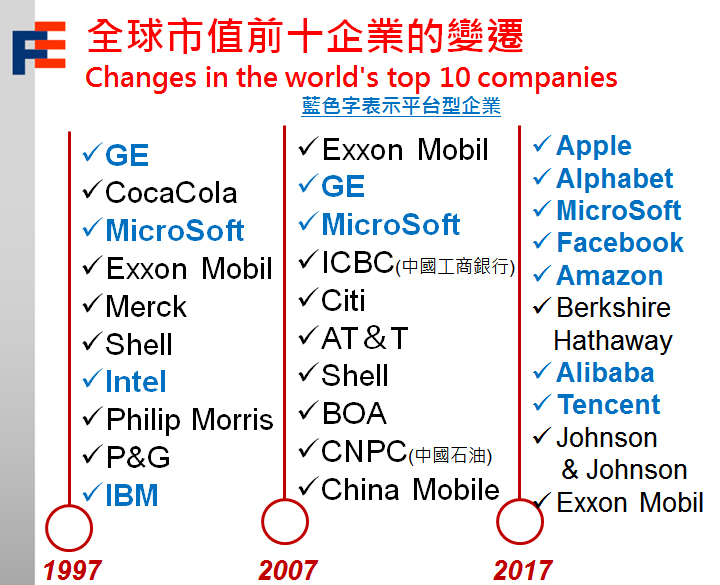

面對全球經營環境一夕瞬變,身處於零售業的我們該如何應對呢?首先,從1997年~2017年間,全球市值前十名的公司名單中可見,壟斷型/資源型的企業越來越少,平臺型的企業則越來越多,互聯網及相關軟硬體的巨頭都可以成為基礎設施提供商,共同搭建互聯網生態。這些企業無一不是透過平臺,建立企業轉型的道路。以下將透過兩個全球重要零售商積極建立平臺、應用平臺,進而轉型的個案,探討零售業的變革。

1. 美國傳統零售業龍頭——梅西百貨(Macy’s)的轉型發展:

由於電商的競爭加劇,以及消費者購物偏好改變,美國百貨零售業銷售額近年持續下降,對於美國GDP的貢獻率亦自2012年持續下探。2018年,在美國經濟強勁復甦的環境下,百貨業對GDP貢獻率降幅達3.9%,代表美國的實體百貨業進入了行業生命週期(Life Cycle)的衰退期。

2017年梅西銷售額與去年同期相比,亦呈現下降趨勢。但有趣的是,梅西的利潤和毛利率仍略高於行業平均水準,且較去年大幅增長148%,達到1.56億美元。分析主要因素,包括:銷售部分門市,房地產收入大幅增加;關閉門市,降低運營成本;加上2017年第四季度受耶誕節銷售旺季影響,庫存下降,銷售額超過預期。

梅西百貨於1868年在紐約成立,歷經160年,在美國百貨市場佔有率達11.5%,僅次於Target和沃爾瑪。截至2018年第一季,梅西零售集團旗下共有852家零售店,如此具有歷史與規模的零售商,面對經營環境巨變,仍得費盡心思尋找轉型契機。其轉型策略主要有下列步驟:關閉營運不佳的實體店面、建立數位化管理平臺與線上銷售平臺,最後則是打通線上、線下,應用優異的商品策略,創造出與其他零售業的差異性。梅西百貨決定關店,主要著眼於兩個現狀:

• 線下百貨門市店數達到飽和:美國線下人均零售面積約為法國、日本、英國的5倍,更遠大於澳洲、英國、德國和墨西哥的總和,嚴重處於供大於求的狀態。

• 電子商務崛起,降低實體門市的競爭力:隨著線上零售總額不斷成長,蠶食了線下零售的市場,主要百貨商開始出現大規模的關店潮。

關閉門店之後,梅西百貨在2017年有效降低了運營成本,首先將部分現金流轉投入全通路建置、擴充Backstage(Outlet)和Bluemercury(化妝品)門店。其次則是透過關店,將持有的倉庫和房地產售出,2017年房地產所得的收入達到5.44億美元,比2016年增加160%。

關閉實體店面的同時,梅西百貨也開啟了全通路轉型之路。首先,透過資訊平臺的建立,以升級的RFID技術,將全國各分店的庫存進行連接,讓庫存從分散管理轉變為全國連動,讓庫存可見度提高了4倍,同時也能做出供貨預測和低庫存預警,當庫存接近低水位時,系統可以通知供應商立即補貨。

其次,運用大數據與演算法,建立全新的訂單管理系統,方便消費者線上查看各地門店和供應商庫存,線上下單後,還可選擇門店取貨、或是在門店無庫存的情況下,由供應商直接將商品郵寄到家,減少周轉時間。

第三,建立串接前臺的APP,消費者通過APP中的電子錢包,可以支付訂單、查看會員資訊及特別優惠,並掌握線上庫存。同時,也能在門店內掃描QR Code,查詢價格及庫存量,亦可利用APP將在店內購買的商品郵寄回家。而電子錢包同時可收集消費者線上線下的購物資料,幫助銷售端深入理解消費者行為。

第四,賦予線下門店多重功能,包括:成為線上訂單取貨點、線上訂單配送中心、線上訂單退換貨中心等,如此一來,不必新建物流中心,亦能快速將線上訂單送達消費者。此外,梅西也為線上下單、線下取貨的消費者提供下次門店消費特定商品15%~20%的折扣,鼓勵線上消費者前往門店取貨,達成線下引流、提升銷量及節省物流成本的目的。根據統計,通過梅西線上購物的消費者所貢獻的利潤,是在實體店面購物消費者的8倍。

最後則是重建會員體系,根據客戶的消費金額和是否持有梅西信用卡來決定會員等級,提供相應的會員福利,以提升客戶忠誠度。

除了建立全通路線上購物平臺之外,梅西百貨對於百貨的核心:商品,也提出了唯一與獨特的策略,希望透過3E策略(Edited簡約、 Elevated時尚、 Exclusive唯一),挑選自有與獨家商品,建立與其他百貨同業的差異化因子,提升消費者對自家百貨的品牌忠誠度。目前梅西百貨的自有品牌和獨佔商品比重是29%,預計2020年可達到40%。

由於自營商品比例增加,同時也提高了存貨積壓的風險。梅西百貨乃利用Outlet Store ~Backstage,為過季時尚服飾提供有效的銷貨管道,降低庫存壓力。

2. 全球電子商務龍頭亞馬遜(Amazon)的轉型之路:

2018年第2季,亞馬遜的淨利潤達到25.34億美元,較去年同期大幅成長1186%,連續三季獲利超過10億美元,市值一度突破一兆美元。亞馬遜上市21年,股價上漲超過400倍(從1998年1月底到2018 年9月12日,累計上漲403.75倍),而同時期Nasdaq指數上漲不足4倍(391%),S&P 500指數上漲亦不足2倍(195%)。

亞馬遜的股價表現,與公司發展的各階段有著緊密關連。2010年之前,公司投入大量資本建設物流,股價緩慢上漲;2010~2015年,逐漸加大AWS的投入,開始向科技公司邁進,股價亦加速上漲;2015年以後,AWS帶動公司業績爆發,盈利能力顯著提升,公司股價也一路飆升,市值更是水漲船高。

在這23年之間,亞馬遜有兩個重要階段的資本支出,首先是第一階段:2009 年之前,大量投入倉儲物流基礎設施,以物流體驗作為核心競爭力。截至2017年底,亞馬遜全球倉儲面積達到1940萬平方米,並在全球185個國家建立123個運營中心,配送網路覆蓋185個國家。第二階段則是從2010年開始,加大在雲服務等科技領域的技術投入,到2018年上半年為止,AWS的全球市佔率高達34%,成為亞馬遜主要獲利來源。

除了傳統的線上銷售業務,亞馬遜物流和AWS經過前期投資,已發展為新的業績成長動能,推動公司收入和利潤成長,實現了從電商向科技公司的轉型,形成電商、物流、雲端及新零售共同發展的完整生態圈。其中,有很多值得借鑒的地方:1)自建物流體系推動電商業務發展,開放物流服務;2)為顧客提供全品類的商品,自營+平臺共同發展;3)由電商向科技公司質變,利潤實現爆發增長,AWS用11%的收入貢獻了60%的營業利潤,並成為AI、IoT、新零售等新業務的支持;4)會員服務潛力巨大,目前已有超過1 億的prime會員;5)科技助力新零售發展:線下需要線上科技賦予新能耐、提升效率,而線上需要線下企業的流量和支持服務體驗。

綜合兩大零售巨頭的轉型個案可知,零售商需積極發展五大基礎設施,以推動新零售:

※流量:建立全通路平臺,做好線下、線上相互導流。

※物業:全通路策略可提升物業選址的靈活度。

※支付:零售是移動支付的重要場景,而移動支付普及將是新零售最重要的推進器。

※物流:物流作為零售核心能耐,提升物流技術可降低成本,催化演進。

※技術平臺發展:建立技術平臺,提供零售業演化的更多可能性。

身為零售業,不管科技演進的速度,也不論產品迭代有多快,最終一定要了解客戶的改變、強化客戶體驗,以及客戶期待零售商的改變,並適時調整相關衡量的指標、尋找外部科技能量的支持,擁抱數位新世界。當然,別忘記實體商店仍有存在的價值,如何賦予實體商店新的價值,是零售業的重要任務。

最後,以Kennedy的話與大家共勉:Change is the Law of Life. And those who look only to the Past or Present are certain to miss the Future.(改變是生命的基本法則,那些只看過去或僅關注現在的人們,必定會錯過未來),希望大家都能在巨變的世代贏得先機!(本文為徐旭東董事長於「遠百廠商聯誼會」專題演講內容)#