2024年04月號 生活情報

一般型?循環型? 怎麼貸最划算?

遠東商銀 / 張嘉恩

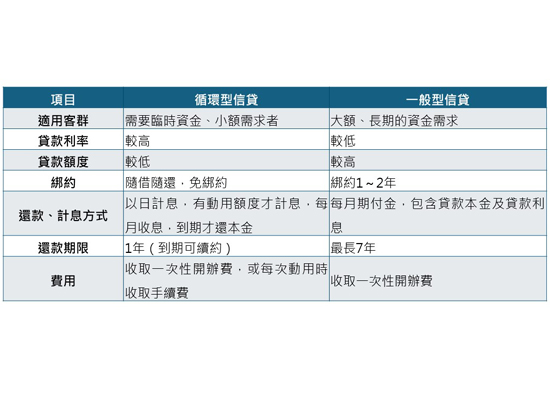

信用貸款的類型除了各銀行主打的「一般型信貸」之外,還有另一種「循環型信貸」,二者有何分別?申辦哪一種貸款才適合自己呢?讓本期「財經網」為您揭曉。

一、一般型信貸是什麼?

「一般型信貸」是由銀行綜合評估申貸人的信用狀況及還款能力,提供一筆資金,申貸人則可依據自身選擇的還款年限(最長為七年),分期償款本金及利息,且不需擔保品與保證人。這是各銀行主打的商品,較適合借款期間長、需分期攤還的族群。因為每月負擔的金額是依據貸款期間按月攤還本息,又稱為「分期型信貸」。

二、循環型信貸是什麼?

「循環型信貸」是從銀行核准的固定額度中,提領所需的資金,屬於不限次數動用、隨時還款的個人信貸,有動用才計算利息。在貸款額度有效的情況下,每月有兩種繳款方式:一是只繳利息;二是繳利息及部分本金(例如:當期本金餘額×0.4%),額度保留期間為一年,到期可續約(銀行會重新評估客戶的信用狀況及還款能力,決定是否續約);到期後一次償還本金,且不用綁約、免擔保品及保證人,適合短期或一年內需要資金週轉的族群,可做為臨時週轉金,又稱為「理財型信貸」。

1.優點

資金動用快速方便,且不受綁約期限制,額度內可隨借隨還,網路轉帳(網路銀行或行動銀行轉帳)、電話語音轉帳,或至臨櫃分行領取均可,按使用天數計算利息,若當日借款、當日還款則免收利息。

2.缺點

A.利率較高:「一般型信貸」綁約期通常1~2年,不可提前清償債務;「循環型信貸」則沒有限制,機動性較高。對於銀行而言風險較高,因此利率亦較一般型信貸稍高。

B.審查較嚴格:由於在借款期間內不需還本金,且沒有徵提保人或擔保品抵押,故銀行審查較嚴格。

C.額度低、收費高:對銀行來說,本金非按月收回的風險較大,故通常核貸額度較低,收費也較一般信貸來得高。

3.利息計算方式

循環型貸款是借款人視需求動用「額度」內的金額,並依此金額「按天計息」、「按月繳息」,到期再還本,計算公式為「每日利息=總累計動用金額×年利率÷365」。

舉例而言,王先生向銀行申辦循環型信貸,銀行核准額度NTD100萬,年利率5%,王先生1月1日動用NTD30萬,1月11日還款,實際動用10天,則需支付的利息為NTD30萬×5%×10天÷365天=NTD411。因此,總利息為NTD411。

4.收費方式

大致可分為兩種,一是第一年收取開辦費,第二年起收取帳戶管理費;另一種是免開辦費,但每次動用都收取一筆手續費。

三、如何選擇信貸?

「循環型信貸」與「一般型信貸」最大的差別在於,前者是動用資金才開始計算利息,例如向銀行借貸NTD30萬額度的循環型信貸,實際只使用NTD10萬,銀行會依照實際動用天數計算NTD10萬的利息,到期再一次將動用本金NTD10萬還清即可;而「一般型信貸」則需按照撥貸金額NTD30萬的貸款期數計算利息及攤還本金。

一般而言,循環型信貸的利率較一般型信貸高,不過借款人付出的利息未必較多,因為利息多寡取決於實際動用金額、借款時間與還款能力。

四、結語

「循環型信貸」的優勢是資金運用靈活,可隨借隨還,不受綁約期限制,適合使用融資短線投資者、小型自營商、一般上班族或小資族臨時有短期的資金周轉需求,方便隨時償還本金;相反地,若是需要借貸一年以上、短期內無法償還本金的民眾,則建議申辦「一般型信貸」,利率較低、期數較長,可分期攤還本金及利息。

選擇貸款方式時,請根據自身的還款能力及借款時間,做好財務規劃,別只挑選利率最低者;申請「循環型信貸」前,更應合理規劃資金的用途,避免非理性的支出,若是隨心所欲動用款項,習慣每月只負擔利息,到期時本金無法償還,恐將導致財務惡化、信用不良。

#