2024年04月號 生活情报

一般型?循环型? 怎么贷最划算?

远东商银 / 张嘉恩

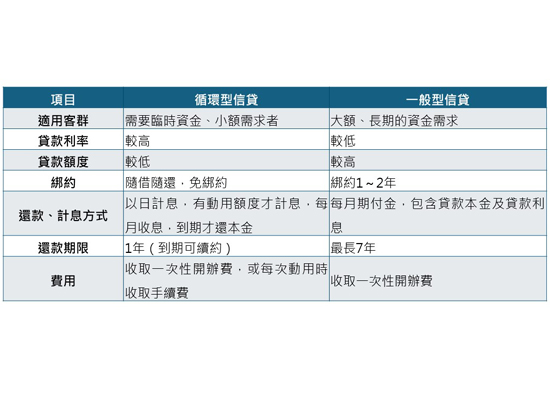

信用贷款的类型除了各银行主打的「一般型信贷」之外,还有另一种「循环型信贷」,二者有何分别?申办哪一种贷款才适合自己呢?让本期「财经网」为您揭晓。

一、一般型信贷是什么?

「一般型信贷」是由银行综合评估申贷人的信用状况及还款能力,提供一笔资金,申贷人则可依据自身选择的还款年限(最长为七年),分期偿款本金及利息,且不需担保品与保证人。这是各银行主打的商品,较适合借款期间长、需分期摊还的族群。因为每月负担的金额是依据贷款期间按月摊还本息,又称为「分期型信贷」。

二、循环型信贷是什么?

「循环型信贷」是从银行核准的固定额度中,提领所需的资金,属于不限次数动用、随时还款的个人信贷,有动用才计算利息。在贷款额度有效的情况下,每月有两种缴款方式:一是只缴利息;二是缴利息及部分本金(例如:当期本金余额×0.4%),额度保留期间为一年,到期可续约(银行会重新评估客户的信用状况及还款能力,决定是否续约);到期后一次偿还本金,且不用绑约、免担保品及保证人,适合短期或一年内需要资金週转的族群,可做为临时週转金,又称为「理财型信贷」。

1.优点

资金动用快速方便,且不受绑约期限制,额度内可随借随还,网路转帐(网路银行或行动银行转帐)、电话语音转帐,或至临柜分行领取均可,按使用天数计算利息,若当日借款、当日还款则免收利息。

2.缺点

A.利率较高:「一般型信贷」绑约期通常1~2年,不可提前清偿债务;「循环型信贷」则没有限制,机动性较高。对于银行而言风险较高,因此利率亦较一般型信贷稍高。

B.审查较严格:由于在借款期间内不需还本金,且没有徵提保人或担保品抵押,故银行审查较严格。

C.额度低、收费高:对银行来说,本金非按月收回的风险较大,故通常核贷额度较低,收费也较一般信贷来得高。

3.利息计算方式

循环型贷款是借款人视需求动用「额度」内的金额,并依此金额「按天计息」、「按月缴息」,到期再还本,计算公式为「每日利息=总累计动用金额×年利率÷365」。

举例而言,王先生向银行申办循环型信贷,银行核准额度NTD100万,年利率5%,王先生1月1日动用NTD30万,1月11日还款,实际动用10天,则需支付的利息为NTD30万×5%×10天÷365天=NTD411。因此,总利息为NTD411。

4.收费方式

大致可分为两种,一是第一年收取开办费,第二年起收取帐户管理费;另一种是免开办费,但每次动用都收取一笔手续费。

三、如何选择信贷?

「循环型信贷」与「一般型信贷」最大的差别在于,前者是动用资金才开始计算利息,例如向银行借贷NTD30万额度的循环型信贷,实际只使用NTD10万,银行会依照实际动用天数计算NTD10万的利息,到期再一次将动用本金NTD10万还清即可;而「一般型信贷」则需按照拨贷金额NTD30万的贷款期数计算利息及摊还本金。

一般而言,循环型信贷的利率较一般型信贷高,不过借款人付出的利息未必较多,因为利息多寡取决于实际动用金额、借款时间与还款能力。

四、结语

「循环型信贷」的优势是资金运用灵活,可随借随还,不受绑约期限制,适合使用融资短线投资者、小型自营商、一般上班族或小资族临时有短期的资金周转需求,方便随时偿还本金;相反地,若是需要借贷一年以上、短期内无法偿还本金的民众,则建议申办「一般型信贷」,利率较低、期数较长,可分期摊还本金及利息。

选择贷款方式时,请根据自身的还款能力及借款时间,做好财务规划,别只挑选利率最低者;申请「循环型信贷」前,更应合理规划资金的用途,避免非理性的支出,若是随心所欲动用款项,习惯每月只负担利息,到期时本金无法偿还,恐将导致财务恶化、信用不良。

#