2017年09月號 生活情報

2017下半年中國經濟與股市展望

遠智證券 / 吳朋鴻

2017年上半年,中國官方公佈的綜合採購經理人指數(PMI)平均值為51.8,優於2016年同期的平均值50.4,顯示中國經濟景氣逐漸回溫,加上年中時,人民幣止貶回穩及MSCI有條件納入A股、一帶一路等多重題材支撐下,2017年下半年的中國經濟與股市情況備受關注。

中國下半年經濟展望繫於以下三大要素:減債政策、中共「19大」會議,以及美國聯準會(Fed)緊縮步調。

動能依然強勁,有利降低金融風險

今年中國官方對於國內生產毛額(GDP)設定的目標是成長「約6.5%或以上」,實際上,第二季度穩定成長6.9%,與第一季相同,並以更強勁的動能進入第三季度,為政府降低金融風險提供更大的空間。

另一方面,今年官方推出一系列加強房地產市場調控的措施,房市緊縮政策及貸款減緩,使經濟成長降溫,相較於去年底高達22.4%的成長率,今年1到5月房市成交額僅比去年同期成長11.9%,下半年的挑戰將比上半年更加嚴峻。新信貸額占國內生產毛額(GDP)的比率則轉為負數(即減少),顯示未來投資減緩將拖累經濟。

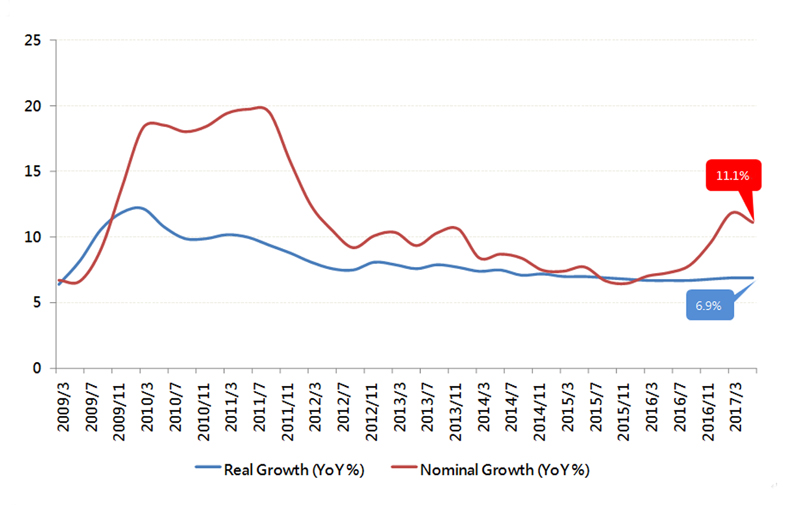

名義GDP的成長引起更多的關注,根據彭博經濟研究預估,按當年市場價格計算,中國經濟成長年比為11.1%,較第一季的11.8%放緩。即使如此,中國仍算是快速成長,有助於提高利潤、薪資和稅收,亦有助於償還龐大的債務;而名義GDP成長快於M2貨幣供應量成長,也將有益於去槓桿。

然而,成長的下修風險依然存在,從相對溫和的投資數據可看出,企業情緒有些悲觀。外貿方面,如果中美兩國的談判不順利,中國與美國的貿易緊張局勢可能對出口造成拖累,並為將來的經濟成長帶來壓力。

在政策方面,考慮到信貸成長放緩、通膨率良好、成長勢頭走強,中國人民銀行(大陸央行,簡稱中國人行)可能在下半年保持貨幣政策不變。鑒於GDP成長在目標範圍內,政府可能會削減財政政策,上半年財政政策積極支持成長。

實際和名義國內生產毛額成長率比較(資料來源:Bloomberg)

19大在即,經濟首重「維穩」

即將於秋季召開的「19大」,是中國國家主席習近平鞏固大權的時刻。中共政治局七名常委(最高決策機構)中,有五人即將或已屆退休年齡,這也使得習近平有機會安排自己的人馬。會前有關誰上、誰下的謠言滿天飛,因此經濟或市場相關政策都必須確保「穩定壓倒一切」。

各界預估,「19大」之後,中國不太可能推動新的改革政策,原因在於:習近平已經掌握所有經濟政策,現在實施的改革已經是他想做的事;再者,目前的政策軌道是八屆中央委員會第三次會議及「13五計畫」所凝聚的共識,要改變必須經過相同程序,絕非說改就改。

人行自2016年第4季即採取審慎、漸進的緊縮貨幣政策,7天期附賣回利率6月上升到2.9%,遠高於去年6月時的2.3%。人行進行減債也有助於維持人民幣匯率穩定,現在由於經濟成長減速,加上「19大」之前以「維穩」為要,因此貨幣政策雖不會放鬆,但也不會更緊。「19大」之後,政治的不確定性消除,改革的希望升高,對中國經濟發展將更為有利。

美國聯準會(Fed)升息又縮表,是否影響中國?

美國聯準會(Fed)可能從今年開始縮減資產負債表規模,成為下半年影響全球金融穩定的重大風險。若是在兩年內資產縮減6750億美元,將等同升息0.25個百分點。新興市場經濟體,尤其是匯率緊盯美元或背負大量美元計價債務的國家,恐面臨金融緊縮的壓力。預估美國聯準會(Fed)將透過減少持有資產到期本金再投資的方式,逐步以漸進、可預測的方式,降低手上持有的債券部位,直到研判持有量僅足夠有效執行貨幣政策所需要的債券為止。不過,若經濟展望惡化至必須執行更寬鬆的貨幣政策時,美國聯準會(Fed)也可能再次重新啟動量化寬鬆(QE),以保留彈性空間。

美國聯準會(Fed)的「縮表」就是賣出國債和不動產貸款抵押證券(MBS),藉此從市場收回美元。如此一來,市場少了基礎貨幣,廣義貨幣M2會大幅減少。其作用類似於中國人行的中期借貸便利(MLF)、逆回購到期,也類似於提高存款準備率。美國聯準會(Fed)若加大貨幣緊縮力度,一旦美國在今年啟動縮表,屆時人民幣匯率恐將首當其衝,擴大貶值壓力。

中國股市展望

今年以來,中國經濟其實仍走在穩定成長的路上,內需與企業獲利都趨向樂觀,但股市卻沒有同步反映經濟面的表現,尤其產業獲利前景看好的中國股市,指數表現都不如經濟成長亮眼,與國際股市的連動性也不高。投資人需留意三個現象:第一,上證(深證)股價指數與國際股市、新興股市不同調;第二,上證(深證)股價指數與經濟成長率,甚至企業獲利成長率不同調;第三,上證(深證)股價指數與多數中國相關基金的淨值走勢也不同調。參與中國股市的投資人必須深入瞭解這些現象的成因,才能找到獲利的契機。

至於下半年股市是否有機會展開補漲行情?建議不妨多關注可能影響中國股市的三大面向:1.雄安新區、粵港澳大灣區帶來想像題材;2.「19大」政治布局利於一帶一路概念股;3.資金面因素(MSCI納A股、養老金入市、房地產資金與人行貨幣政策)。

在中國股市,未來法人交易比重將逐漸提高,有助於改善目前的短線交易模式,將中國股市導向中長期投資的模式。養老金、保險資金分批入市,透過滬深港通投入的外國投資資金,從QFII帳戶和額度而來的新資金,甚至是A股將來正式納入MSCI後,被動式基金被迫配置的投資金額,都將逐步提高中國股市法人的交易比重,也更有利於降低中國股市的波動率。#