2023年07月號 生活情報

2023下半年全球金融市場展望

遠東商銀 / 高亦勳

歷時逾一年,美國聯準會終於在今年結束了升息循環,但仍擔心通膨風險,因此若未發生重大事件,將持續維持偏高的利率水準,並透過量化緊縮,降低其資產負債表的規模,從金融體系回收資金,直到通膨達到或趨近於目標。接下來全球經濟將如何變化?民眾該如何投資?本期「財經網」為您逐一解答。

全球經濟軟著陸的機會升高

今年3月召開的貨幣政策會議中,美國聯準會與英國央行均表示該國經濟將陷入衰退。不過,國際貨幣基金(IMF)在4月份的「世界經濟展望」中指出,全球經濟似乎準備逐步復甦,只是仍然相當脆弱;顯見各界對於未來景氣的看法並不一致。實際上,全球經濟的確會放緩,甚至微幅衰退,出現「軟著陸」(政府抑制通膨上升之際,也使經濟溫和成長)的機會正在提高。以下為四點觀察:

1.中國大陸清零政策結束

中國大陸2022年12月調整防疫政策,重新對外開放,不但新年及農曆春假期間,出遊人數與消費金額皆明顯回升,消費力道甚至延續至3月份,隨著各種商業活動慢慢重回正軌,陸地及航空交通運量也逐漸恢復疫情前的水準。作為全球第二大經濟體,即使中國大陸的經濟成長率暫時無法重拾昔日榮景,但貢獻5%經濟成長所創造的需求與貿易量,依然能為全球經濟引擎運轉添加柴火。

2.就業市場及消費力道仍強勁

中國大陸2023年經濟政策首要追求穩增長,其次是穩就業,各級政府均高度重視就業問題。另一方面,即使歐美大型企業裁員消息頻傳,但就業市場景氣仍偏向穩定。以美國為例,上半年失業率約3.4~3.7%,為近30年來相對低點;歐洲國家的失業率也處在類似水準。此外,德國、日本近年的勞工加薪幅度超過3%,加上家庭儲蓄規模高(美國以外的主要經濟體超額儲蓄佔GDP的比例為疫情以來的高點),只要民眾信心回升,潛在的消費力道便會釋放出來。

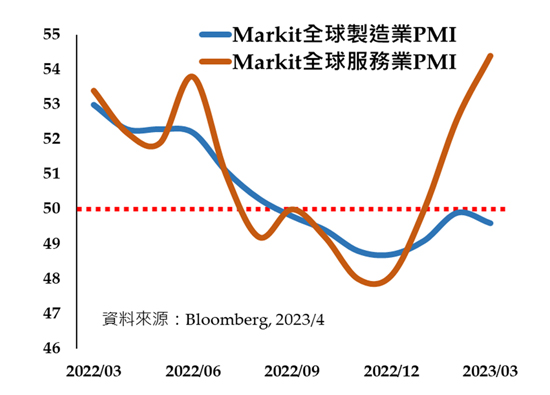

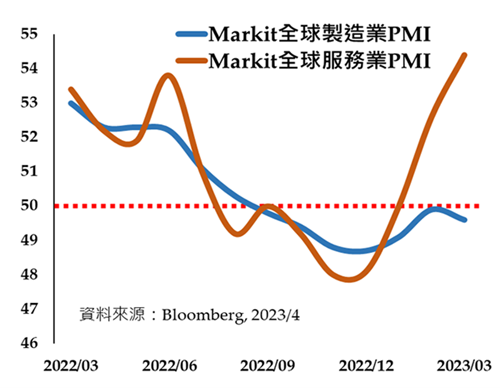

從領先指標「採購經理人指數」(以下簡稱PMI)亦可看出端倪。根據Markit公布的資料,全球製造業PMI雖在景氣榮枯點50之下,但服務業PMI在2023年1月已重回50之上,且上揚速度有加快趨勢,代表服務業景氣明顯回升,復甦力道高於製造業。

3.全球央行陸續結束升息循環

加拿大、澳洲等國家的央行陸續結束升息循環,即使還會升息,幅度及速度也較2022年緩和許多。隨著貨幣政策緊縮的程度不再加重,通膨壓力慢慢降溫,全球經濟亦可望喘口氣。

4.美國銀行業風暴,不會造成系統性風險

美國矽谷銀行倒閉後,多家中小型銀行陸續傳出倒閉風險,引起各界擔憂美國金融風暴重演。然而,可能性並不高。首先,大型金融機構的體質已經改善,並且通過聯準會多次壓力測試。其次,美國家庭及企業債務水準遠低於2008年,嚴重倒帳造成銀行倒閉的機會偏低。最後,歷經雷曼兄弟與矽谷銀行事件後,美國聯邦存款保險公司、聯準會及財政部都能立即處理銀行危機,避免引發連鎖效應。

2023下半年的投資觀點

1.資產配置是王道

今年財經媒體新聞經常出現「債優於股」的標題,一方面來自市場擔憂經濟衰退,將造成金融市場震盪;另方面無論政府公債或公司債的到期殖利率(yield to maturity,持有債券到期時每年實際收益率)皆高於過去幾年,投資吸引力自然提高不少。然而,投資無法一刀切,以美股為例,今年以來的投資報酬遠高於債券。

去年股債雙跌,很多人可能認為資產配置無用,事實上,股債雙跌在歷史上並不常見,今年股債配置的績效和波動度又恢復往常情況。因此,在升息循環結束、經濟軟著陸機會高的條件下,股票與債券資產都可望有所表現,透過資產配置才能進可攻、退可守。

2.透過定期定額度過不確定

面對市場大波動,多數人都不敢投資,尤其在媒體推波助瀾下,更擔憂經濟衰退。既然我們無法預測未來,與其費神地追逐完美的進場點,不如用時間賺取報酬,因為經濟表現是循環的,不會永遠衰退,也不會永遠擴張。截至2023年4月,美國全國經濟研究所(National Bureau of Economic Research, NBER)尚未表示國內經濟衰退。縱使衰退,未來1~2年經濟也將重回擴張階段,「定期定額」是因應當前環境的投資良策之一。

#