2021年02月號 生活情报

快乐退休生活 提早准备Let’s GO!

远东商银 / 杨丽瑾

年金改革议题连带引发劳保破产的疑虑,「自己的退休金自己存」已成为许多人的共识,尤其在低利率时代下,更应提早透过收益稳定的金融商品及简易的投资方式,为自己打造专属的退休小金库。本期将为您解说退休金的准备技巧与注意事项,邀请您启动「快乐退」计画!

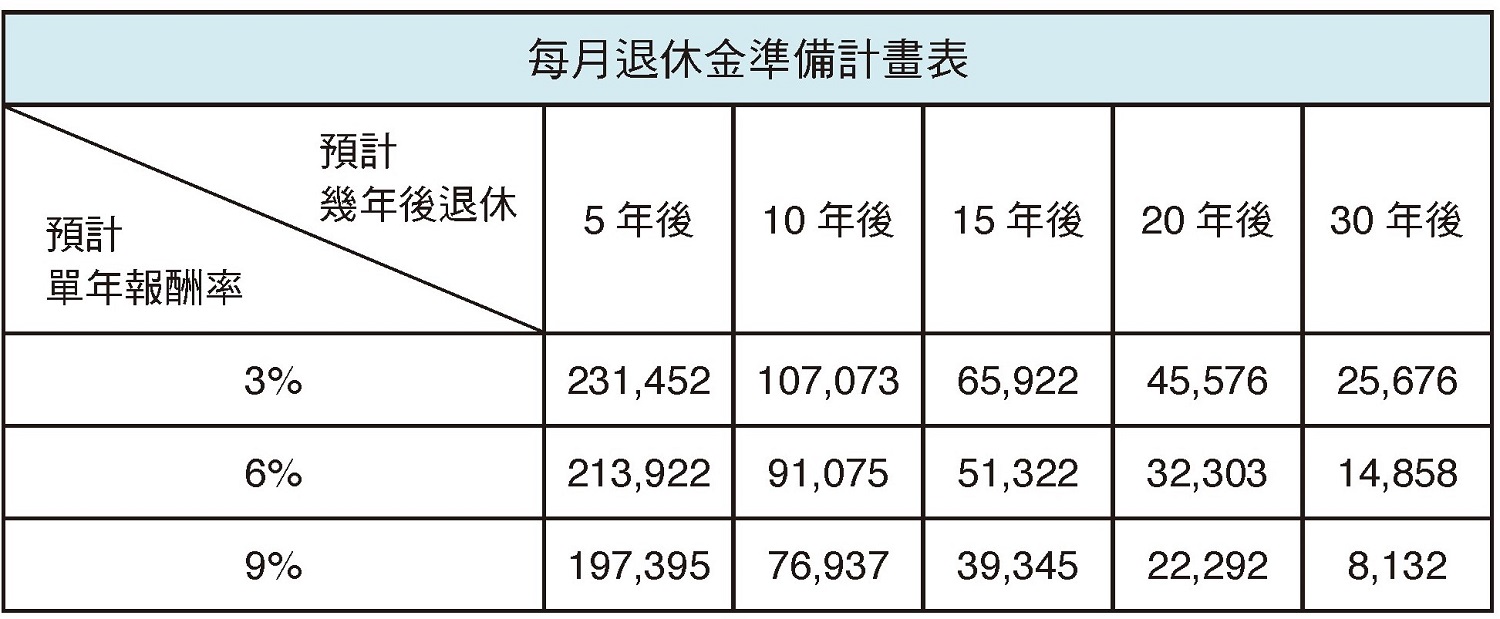

根据内政部2020年8月5日公布的「108年简易生命表」,国人平均寿命80.9岁,高于全球平均水准,而行政院主计总处统计的家庭收支调查,国人平均每人每月消费支出约新台币2.2万元。换言之,假设一对夫妻退休后平均余命25年,约需准备1,500万元退休金;若要达到此目标,每月应有多少预备金呢?

下方「每月退休金准备计画表」是依据退休时间搭配年化平均报酬率分别计算,资金准备压力高低立见,也显示了长期投资的重要性。然而,整体投资报酬率也不可忽视,如何挑选合适的金融商品与交易方式,可谓胜败关键。

挑选「低波动高累积」的共同基金

近年来关于「退休金自提」的议题讨论众多,其中以「定期定额投资法」最为热门,诉求用规律的时间频率投入较低金额,且可依个人资金状况随时调整、交易弹性大,广受社会新鲜人或家有老小的青壮年族群欢迎。事实上,「定期定额投资法」有平均投资成本的优点,但也容易造成一般民众的投资迷思。大多数人因期待获得高投资报酬率,会选择单一国家股票型或产业型基金,但该类型基金相对具有较高价格波动风险,若出现价格明显落差时,投资人常因信心不足或短期资金无法接续而赎回基金,反而造成资产缩水。

观察20、30年来的金融市场大小事件,以投资区域广泛(如全球、欧、美、亚洲等)、标的持有分散(如股票及债券兼备),或是具有固定收益等特点的共同基金,较能达到净值表现相对稳定、长期绩效走势稳健向上之双重条件。此外,也要特别注意该档基金团队管理的资产是否具有一定规模,以免因规模持续缩小而消灭清算,造成风险。

费用成本精打细算

选择合适的共同基金后,已经往「快乐退休」迈出了第一步,接下来还要精打细算投资成本。一般来说,投资共同基金会产生以下费用:

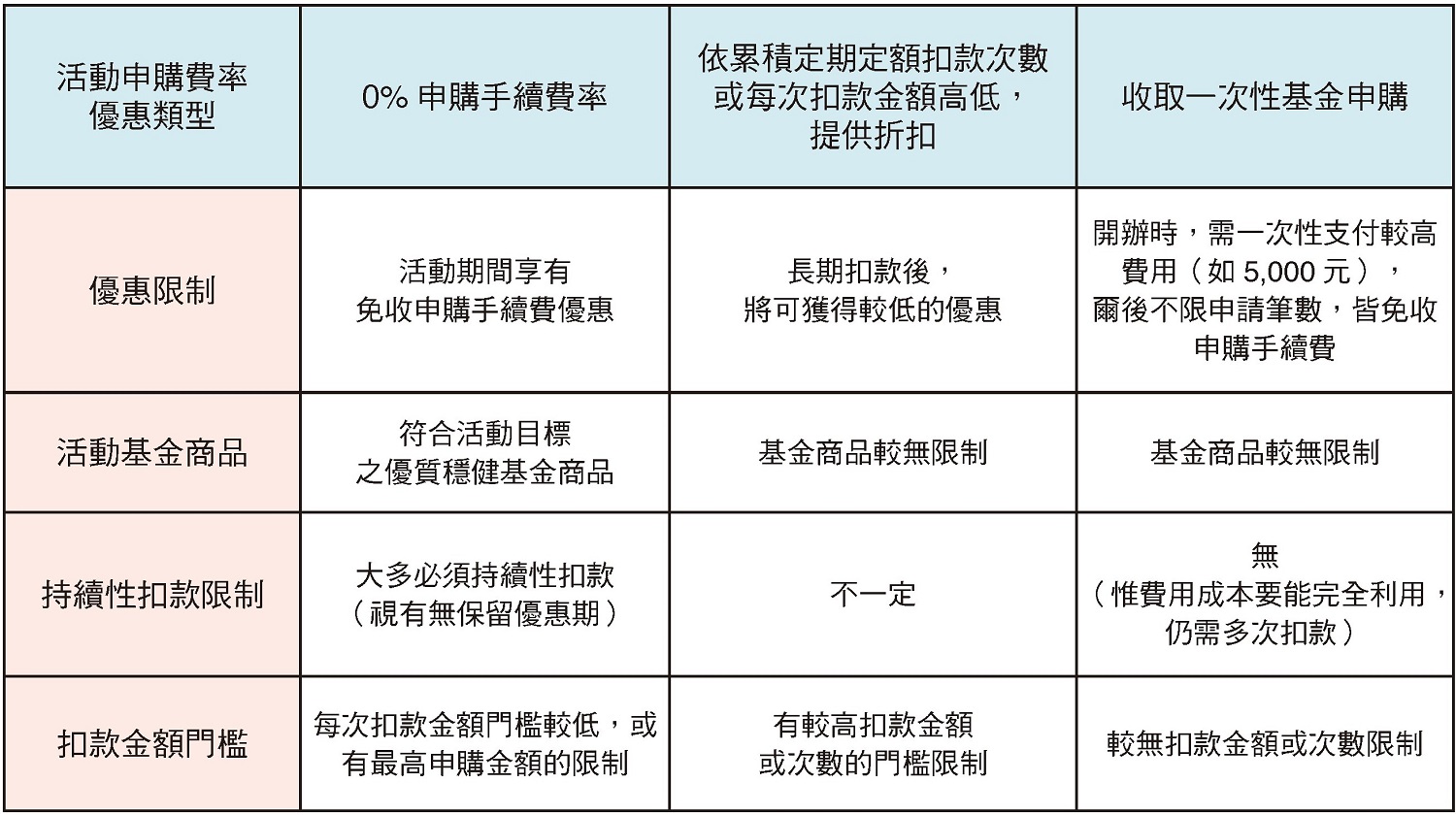

- 基金销售机构(平台):申购手续费用、信託保管费、转换手续费…等,为申请交易时支付的一次性费用。

- 基金公司:基金经理(管理)费、基金保管费(或称单一行政管理费)…等,大多包含于基金的净值内,年化费率约0.5%~5%不等。

前述第2项费用系基金公司为了发行和维持基金运行所收取的费用,第1项费用则为投资人向销售机构申请共同基金相关交易时必须支付的费用,惟各家销售机构多有针对退休准备目标或固定的定期定额推出优惠活动,例如:0%申购手续费率、依累积定期定额扣款次数或每次扣款金额高低提供折扣、只收取一次性基金申购帐户开办费用等。其中以「0%申购手续费率」最为吸睛,不过通常要求客户必须长期持有,且不间断地进行扣款,投资人应把相关交易限制一併纳入考量,避免赚取了手续费的优惠,却因某些不可预期的因素,在需要紧急赎回资金时,反而支付了更高的费用。

保留个人弹性操作空间

无论为了准备退休金或个人其他资金运用需求,都必须持之以恆,方可获得资产稳健增长的成果。建议深入瞭解各家基金销售机构对于定期定额活动的规则,例如调整扣款频率或可策略性地转换不同的基金标的…等交易限制,预留个人每月可运用资金、交易频率与弹性操作空间,确保能长期投资。

目前不少金融机构已提供线上开户的服务,操作步骤也十分简便,只要利用手机即可完成,免去临柜等待的时间。「退休」是每个世代的必修学分,趁早启动退休金准备计画,才能感受到美妙的复利效果。时间不等人,快来加入「快乐退」的行列吧!

#